Цены на часы на вторичном рынке пробили дно

![]()

Что нас ждет дальше?

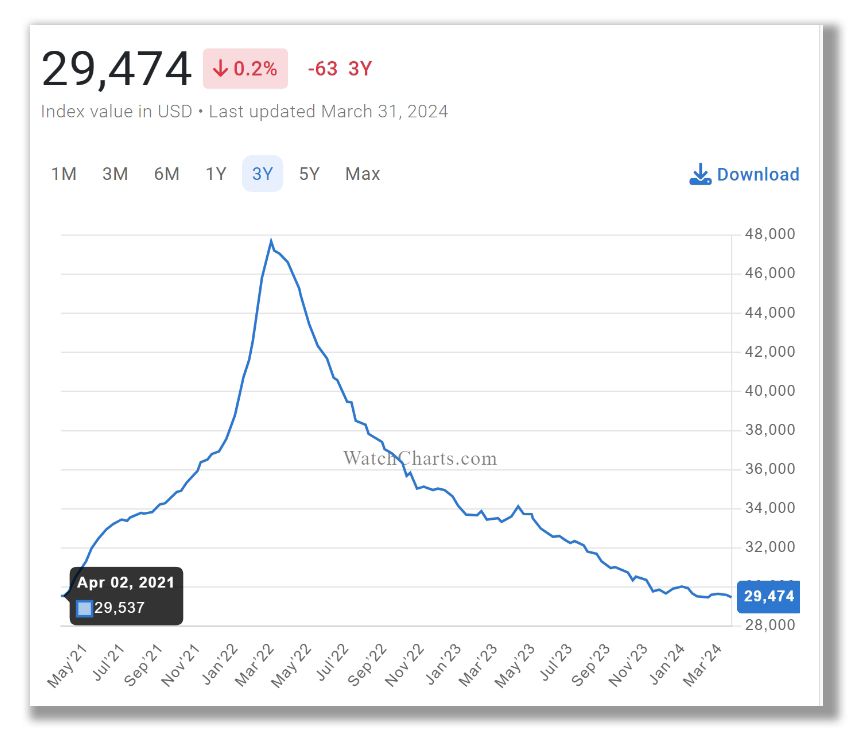

Падение цена на мировом вторичном рынке часов, которое началось весной 2022го, достигло новой точки: индекс WatchCharts.com снизился до трехлетнего минимума.

Цены на мировом вторичном рынке часов продолжают падать. И похоже, что часы перестают быть инвестиционным товаром даже в среднесрочной перспективе.

Сайт WatchCgarts.com анализирует цены на наиболее популярные модели часов на площадках электронной торговли по всему миру, и на основе этих данных составляется индекс цен на вторичном рынке. Присчете анализируются предложения на 60 самых часто предлагаемых к продаже моделей от 10 брендов, и несколько десятков площадок. Разумеется, основной вес дают часы Rolex, но в списке также Cartier, Audemars Piguet, Omega и другие.

Интенсивный рост цен на вторичном рынке начался в 2020-м и совпал с началом раздачи правительствами многих стран «ковидных денег». Это привело к возникновению понятия «инвестиционные часы», масса аналитиков начала сравнивать рост цен на часы с ростом цена на акции и другие активы. И хотя весной 2022го тренд сменился на нисходящий, многие говорили, что цены на часы все равно остаются выше, чем были 2 или3 года назад. Однако в первых числах апреля индекс WatchCharts впервые опустился ниже отметки трехлетней давности: если 2 апреля 2021 года он составлял $29 537, то вчера – $29 474.

Формально, падение относительно марта 2021го пока невелико: всего -0,2%. Но падение от пиковой цифры составило 38%: абсолютный максимум индекса в $47 683 был отмечен 11 марта 2022 года.

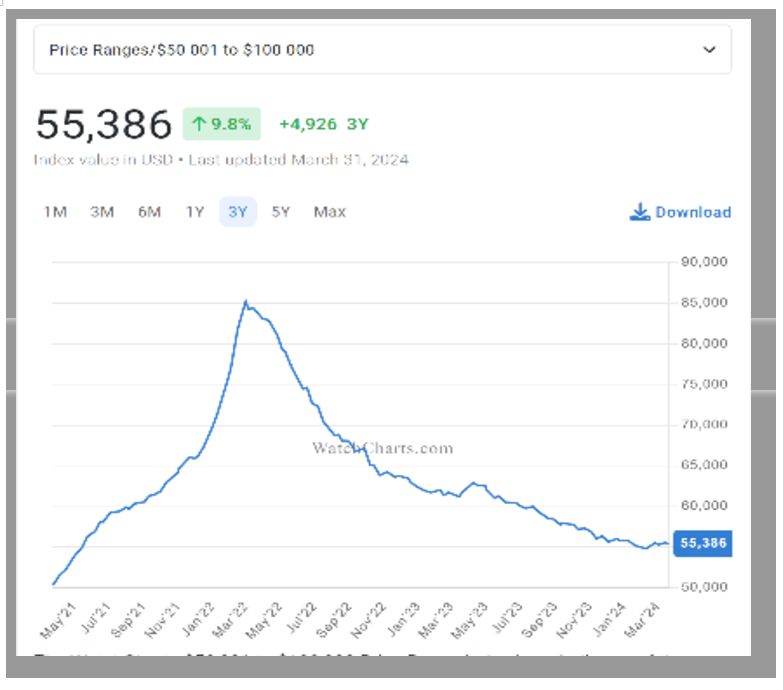

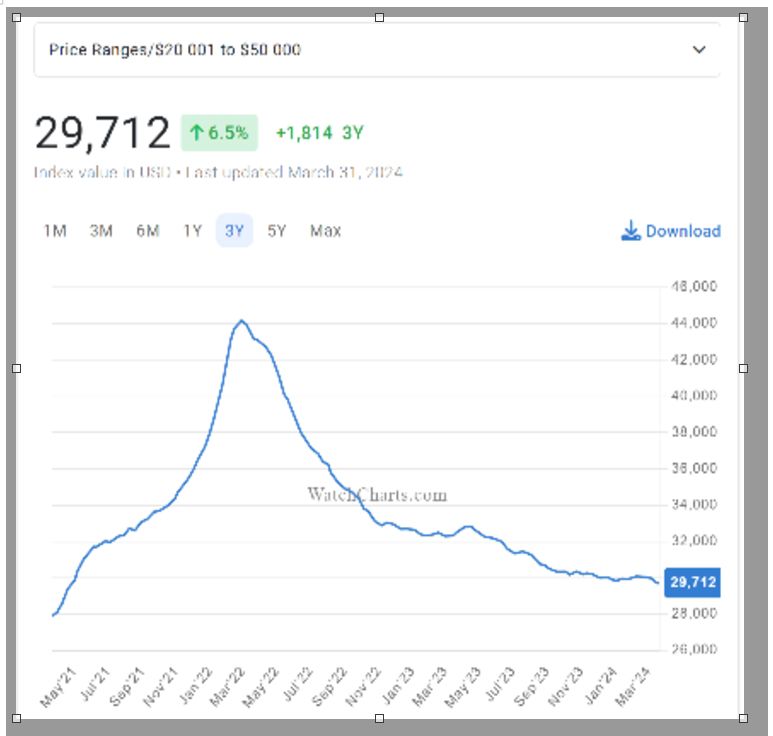

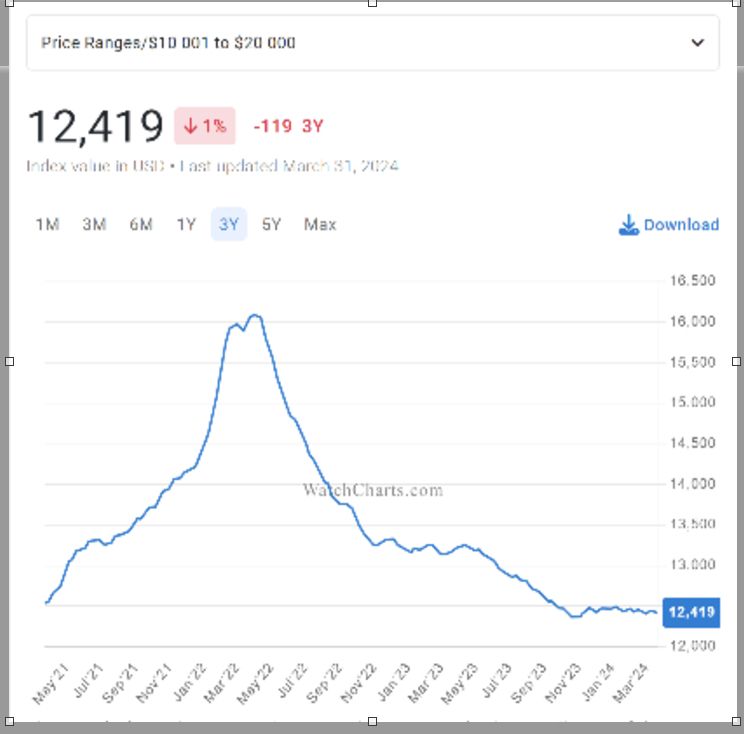

Разумеется, падение не равномерное. Так часы с ценами от $50 000 до $100 000 по-прежнему дороже, чем были в 2021-м, причем прилично – на 9,8%, ценой $20 000 – $50 000 – прибавили 6,5%, а часы в диапазоне $10 000 - $20 000 подешевели в среднем на 1%. Однако тренд на снижение можно считать всеобщим.

Цифры Watchcharts подтверждают информацию, которая приходит от торговцев из многих стран мира: цены действительно падают. Это связывают прежде всего с тем, что люди пересматривают отношение к часам как к инвестиционному товару, которое появилось во время ковидных денег. Значительная часть люксовых часов покупалась, чтобы поселиться в банковских ячейках, и сегодня их владельцы пытаются зафиксировать прибыль.

Интересно, что до недавнего времени мы видели два противоположных тренда: снижение спроса на вторичном рынке и рост экспорта часов из Швейцарии. Правда, анализ экспортных данных, которые публиковала часовая федерация Швейцарии, показывал, что в последние 2 года уверенно росла, по сути, только одна категория товара: «тяжелый люкс», часы с розничными ценами от $10 000, прежде всего из драгметаллов.

Однако в феврале прозвучал тревожный звонок: впервые за долгое время экспорт часов из Швейцарии показал отрицательную динамику, снизившись на 3.8%. Причем в этот раз падение коснулось всех ценовых групп, в том числе люксовых часов.

Особое опасение в отрасли вызывает ситуация в Китае. Китайский рынок был главным драйвером роста с середины 2010-х, однако оказался заблокированным в пандемию. Многие эксперты с нетерпением ждали восстановления спроса в Поднебесной, однако оно так и не произошло. Это очень больно ударило по брендам, для которых китайский рынок был основным. Одной из наиболее пострадавших оказалась Swatch Group.

Сейчас уже очевидно, что причина низких продаж в Китае не ограничения на перемещение покупателей, а что-то другое. Среди факторов могут быть как неустойчивость китайской экономики, так и политические причины и изменения в психологии потребителей. Еще в 2018м власти КНР открыто назвали политику США и Евросоюза в отношении страны «экономической войной», и предпринимают ответные меры. Политика ряда брендов (Nike, Apple) вызывала явные протесты среди китайских потребителей. В отличие от антипандемийных мер, которые легко отменить, эти факторы никуда не денутся.

Последний год драйвером роста спроса на часы являются США, однако и там интерес к часам стихает. В качестве потенциальной точки роста в своем отчете за 2023 год часовая федерация Швейцарии указывала Индию. Этот рынок однозначно большой, но в силу многих причин его потенциал выглядит переоцененным.

Отвечая на бум спроса на первичном рынке, многие бренды в последние 2 года нарастили свои мощности. В ситуации сменившегося тренда это может привести к перегреву рынка и серьезным проблемам у производителей.

Самый яркий пример- Audemars Piguet, который прошлым летом открыл новую фабрику. Компания заявляла, что это позволит нарастить производство с 40 000 до 60 000 часов в год. Однако к моменту открытия производства бренд уже был лидером падения цен на «вторичке», и увеличение выпуска ему явно не кстати.

Чего можно ожидать на часовом рынке? Скорее всего, ускорения падения цен на часы в диапазоне до $20 000, особенно на модели, считавшиеся «инвестиционными» (Rolex, Audemars Piguet, …), при сохранении интереса к ультралюксовым и редким часам. Их владельцы вряд ли будут стремиться как можно скорее вернуть деньги, здесь инвестиции как мотив покупки бывают крайне редко.

Из-за закрытости рынка и прекращения поставок, ситуация в России пока оказывается более мягкой, чем в мире в целом. Но вместе с офисами брендов из России ушли и их рекламные бюджеты. А без рекламы спрос на часы расти точно не будет.